财联社(北京,记者 黎旅嘉)讯,临近春节,黄金消费市场也迎来旺季,但价格却不见升势。

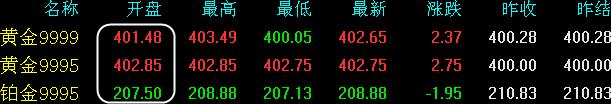

2022年以来,黄金饰品、投资金条价格均出现不同程度的下滑。以中国黄金为代表的投资金条类产品价格跌破400元/克大关,相比2021年高点,每克相差近百元。同时,在春节消费旺季期间,商家为了提高销量,增厚业绩,加大促销力度,也推动了金价下行。此外,黄金珠宝行业依托古法金等品类设计创新,受益消费回流及国潮崛起,疫情延后的婚庆刚需仍在逐步释放,行业高景气度有望持续。

除金饰需求持续走高外,以ETF为代表的黄金投资需求同样也出现了较大增长。根据世界黄金协会的数据,截至2021年底,中国黄金ETF的总持仓量为75.3吨(44亿美元,278亿元人民币),为历史最高纪录。

事实上,近年来,国内黄金ETF也如雨后春笋般纷纷涌现。仅在2020年当年就有7只黄金ETF成立,包括3只普通黄金ETF和4只上海金ETF。2021年天弘基金也发行上海金ETF,至此中国场内黄金ETF已达12只。

节前黄金需求走高

临近春节,黄金市场迎来消费高峰。

“临近春节,黄金需求显著增加,一方面是消费者手中有多余的现金但无法用于出游等可选消费,在新年促消等相关措施的刺激下,实物黄金首饰等的销量亦有稳定上升;另一方面,近年人们的消费观念不断趋于理性,更愿意追求品质和性价比兼备的消费,黄金可更好满足这部分人的需求。”广发期货贵金属研究员叶倩宁说。

整体而言,世界黄黄金协会表示,2021年,中国黄金需求整体展现出强劲态势,全年仅金饰需求就达到675吨,同比增长63%,比2019年高6%。

该机构认为,这一增长主要得益于:

比2020年更强劲的经济增长:中国2021年的GDP同比上涨8.1%,与2020年的2.3%形成了鲜明对比。该机构的分析表明,国内金饰消费通常与经济增长正相关。

2021年金价相对稳定:2021年,国内金价稳中略降,而其研究表明,金价下滑之际,中国的金饰需求通常会上升。

古法金饰品的日益流行:随着“国潮”的持续流行,这些高克重的足金产品已经成为许多年轻消费者的“必买品”。该机构2021中国金饰市场调查报告结果证实了这一点。

年轻消费者正在转变的黄金消费观念:越来越多的年轻群体开始以类理财的心态去看待包括金饰在内的黄金消费,对于这些消费者而言,出于对黄金长期价值的信任,以相对比较划算的工费购买高克重的足金产品是一项长期投资而非消费。

零售商逐渐增加以克计价产品的库存和推广:在以克计价方法的影响下,零售商倾向于推广更重的产品,而更加透明的定价,结合年轻人转变的消费观,也在一定程度上助推了中国市场的金饰消费(以吨数计)。

此外,世界黄金协会还认为,2020年被压抑的婚礼金饰需求也促成了2021年中国金饰需求的增长。

展望2022年,世界黄金协会表示,尽管中国经济增长可能会步速放缓,但相对稳定的金价展望或将为2022年中国市场的金饰需求提供支撑。黄金投资方面,商业银行旗下的贵金属部门将继续大力销售实物黄金产品,这有助于提升金条和金币需求。与此同时,国内利率的持续下降,以及潜在的通胀压力等因素都可能是提振2022年国内黄金投资需求的潜在支撑。

黄金ETF市场前景广阔

除金饰需求持续走高外,以ETF为代表的黄金投资需求同样也出现了较大增长。根据世界黄金协会的数据,截至2021年底,中国黄金ETF的总持仓量为75.3吨(44亿美元,278亿元人民币),为历史最高纪录。

进一步而言,2021年国内黄金ETF实现了14.4吨的净流入,与其他主要市场198.8吨的净流出形成鲜明对比。除第二季度外,中国黄金ETF在其余季度都实现了净流入。

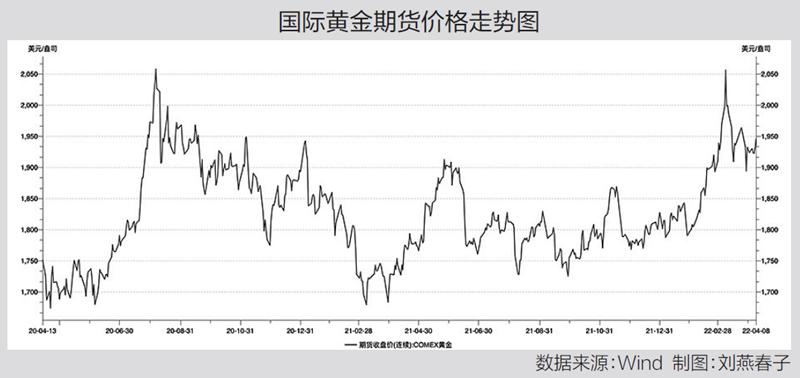

事实上,自2020年以来黄金价格大幅攀升,并一度创历史新高。在此背景下,国内黄金ETF也如雨后春笋般纷纷涌现。仅在2020年当年就有7只黄金ETF成立,包括3只普通黄金ETF和4只上海金ETF。2021年天弘基金也发行上海金ETF,至此中国场内黄金ETF达到12只。普通黄金ETF和上海金ETF在交易机制上略有不同,但两者反映的都是黄金现货的价格。按照成立时间排序这12只黄金ETF依次是:华安黄金ETF(518880)、国泰黄金ETF(518800)、易方达黄金ETF(159934)、博时黄金ETF(159937)、华夏黄金ETF(518850)、工银瑞信黄金ETF(518660)、前海开源黄金ETF(159812)、富国上海金ETF(518680)、广发上海金ETF(518600)、建信上海金ETF(518860)、中银上海金ETF(518890)、天弘上海金ETF(159830)。

相比投资实物黄金,黄金ETF通过场内交易非常便利,且流动性强,门槛低。此外,交易费用低廉是黄金ETF的一大优势,因为黄金ETF不需要保管费、储藏费和保险费等费用,优势十分突出,可以预见的是,中国黄金ETF市场具备广阔的发展空间。

而在近期披露的基金四季报中,针对金价后市,基金经理整体也维持着相对乐观,并表示投资者应在资产组合中加入黄金。

其中,根据华安黄金 ETF 的四季报,基金经理许之彦就认为,展望一季度,全球经济复苏斜率可能会进一步趋缓,通胀中枢有效提高,欧美央行货币政策预计将温和收缩。经济层面,新冠变种蔓延迫使多国开始收紧开放政策,经济复苏速度依旧存在较大的不确定性。其次,2022 年欧美大规模财政刺激及货币宽松退潮,主要经济体更多将依靠疫后的自身修复,叠加基数效应,经济动能明显趋弱。通胀层面,全年通胀预计将呈现前高后低的形态,通胀中枢较疫情前显著提升,全球供应链紊乱问题短时间内较难解决,高通胀预计将维持较长时间,总体利好黄金。政策面,Taper 已完全落地,2022 年加息次数也已被市场预期较为充分,目前市场博弈核心在于加息时点。从上一轮美联储加息过程中黄金走势来看,在加息预期时段金价有所承压,但在加息落地后黄金往往表现强势。总体来说,高通胀、经济复苏斜率趋缓及货币政策落地将成为一季度驱动黄金行情的核心因素。

免责声明:矿库网文章内容来源于网络,为了传递信息,我们转载部分内容,尊重原作者的版权。所有转载文章仅用于学习和交流之目的,并非商业用途。如有侵权,请及时联系我们删除。感谢您的理解与支持。